海外サーバー 消費税

消費税を納付する際には、課税期間中の課税売上げに係る消費税額からその課税期間中の課税仕入れ等に係る消費税額(仕入税額)を控除して計算します。

越境ECを行っていても、消費税が還付されないケースもあります。どのような場合に、消費税還付が受けられないのかを解説します。

越境ECで消費税還付を受けるには、さまざまなことに気をつける必要があります。ここでは、越境ECでの消費税還付の注意点を解説します。

実際の課税仕入などに係る消費税額を計算する必要のない制度のことです。詳しくはこちらをご覧ください。

一般課税で課税売上割合が95%以上もしくは簡易課税制度の場合には、登録国外事業者で消費者向けサービスの場合のみ課税仕入として仕入税額控除ができることになります。

アドバイス:海外の子会社への貸付により生じた利息は税務上は投資所得とよばれます。国をまたぐ貸付については租税条約により投資所得の帰属先等が規定されています。日本と中国の租税条約では原則として、貸付元(I社)の居住地国(つまり日本)で課税される旨及び所得源泉地国(中国)で課税される源泉所得税率(10%)が規定されています。そのため、今回中国から送金時に10%の源泉所得税が控除されている処理自体は問題ないものと思われます。次に、I社の日本での確定申告に際しては受取利息については日本でも益金として課税所得に含まれますので、中国での源泉所得税と合わせ二重課税が生じることになってしまいます。そのため、二重課税を回避するため、I社での確定申告の際に一定の条件のもと、外国税額控除とよばれる税額控除を適用することが可能です。これにより日本では全世界所得をベースに計算した税金額から外国で既に支払った税額を控除し差額分のみ日本で納税を行うことになります。

ネットオークションにより成立した取引の入金や商品の発送は出品者と落札者の間で行われるので、出品者と落札者との間の売買取引となり、この取引に係る消費税の適用関係は次のようになります。

消費税における「仕入税額控除」は、他の税で行われる“税額控除”とは性格が異なり、生産や流通の段階で支払いが行われるたびに発生する消費税の累積(二重課税)を解消するための制度です。

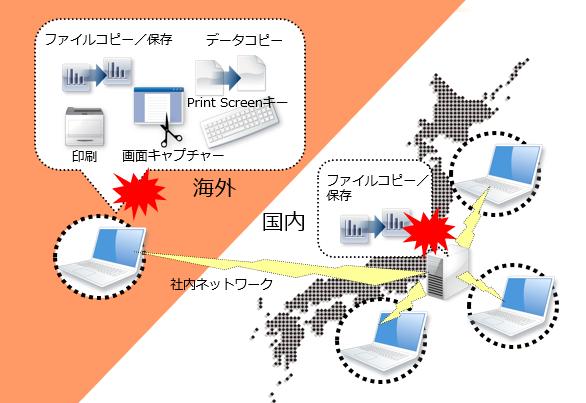

平成27年10月から、日本のエンドユーザーが海外のサーバーからダウンロードする電子書籍・電子新聞・音楽・映像などの電子コンテンツにも日本の消費税がかかるようになったのをご存知でしょうか。逆に、国内の事業者が海外のエンドユーザーなどに提供していた電子コンテンツは課税対象外(不課税取引)となります。平成27年10月からは、電子書籍・音楽・広告の配信などの電気通信回線(インターネット等)を介して行われる役務の提供を「電気通信利用役務の提供」と位置付け、その役務の提供が消費税の課税対象となる国内取引に該当するか否かの判定基準が、「役務の提供を行う者の事務所等の所在地」から「役務の提供を受ける者の住所地等」に見直されたのです。したがいまして、電気通信利用役務の提供について、当該役務の提供を行う者及び当該役務の提供を受ける者に応じた改正前及び改正後の課税関係は、次のとおりとなります。

還付申請には、課税期間に対応する確定申告書、仕入控除税額に関する明細書、課税売上割合・控除対象仕入税額等の計算書が必要です。国外に商品を輸出したことを証明する必要があるため、輸出許可書も提出します。さらに、消費税を払っていることを示すために、仕入れの納品書や領収書などの帳票類も提出しましょう。

では、「事業者向け」ではなく、「消費者向け」の電気通信サービスの提供についてはどうでしょうか。先に結論を言うと一般的な事業者の方には、当分の間は、リバースチャージ方式の導入による影響は少ないと思います。外国にある国外事業者から「消費者向け」の電気通信サービスの提供を受けた場合には当分の間、仕入税額控除の適用は認められず制限されてしまいます。ただし、「登録国外事業者」から受けた「消費者向け」の電気通信のサービスの提供については仕入税額控除の適用が認められます。「登録国外事業者」とは、「消費者向け」の電気通信サービスの提供を行う課税事業者である国外事業者で、国税庁長官の登録を受けた事業者をいいます。国外事業者から受けた「消費者向け」の電気通信サービスの提供については「登録国外事業者」から受けたもののみが「支払った消費税額」として「預かった消費税額」から差し引くことができます。

消費税の価格表示における注意点〜軽減税率適用でどう変わった?

2015年10月以前は海外企業のWebサービスには消費税の支払い義務がありませんでした。2015年10月からは、インターネット等を通じて国境を超えた取引が行われるサービスは「サービスを提供する企業が、日本にあるのか海外にあるのか」ではなく、「サービスを利用する人が、日本にいるのか海外にいるのか」ということを基準にして、消費税の課税を判断しようということになったのです。

相談事項:東京でソフトウェア開発を行うC社は外注費の削減を目的にプログラム作業の一部を中国にあるIT企業へ業務委託を行いました。業務委託先である中国企業には多数のプログラマーがおり、中国国内で作業を行った後、電子メールで納品が行われました。この場合外注先からの請求書には日本の消費税はかかるのでしょうか?

アドバイス:インドに限らず新興国においては、現地での税務執行が税務担当官の個人的裁量に左右されるケースや事実上租税条約よりも国内法の規定が優先適用されるケースが散見されます。本件においても、本来であれば駐在員事務所の活動内容が租税条約に定める準備的補助的活動のみであればPE認定されることはありませんが、実際の税務執行では異なる判断が行われている可能性があります。アジアをはじめ新興国に進出する中小企業にとっては、海外の税務実務を気軽に相談できる税務顧問を持つことが重要となります。ミナト国際会計事務所では、インドをはじめ多くの新興国の現地優良事務所とのネットワークを持っていますので、今回のような事案が発生した際には迅速に現地専門家と連携したうえで、G社の現在の活動内容のチェックや対当局向けの対応策につきアドバイスをご提供します。